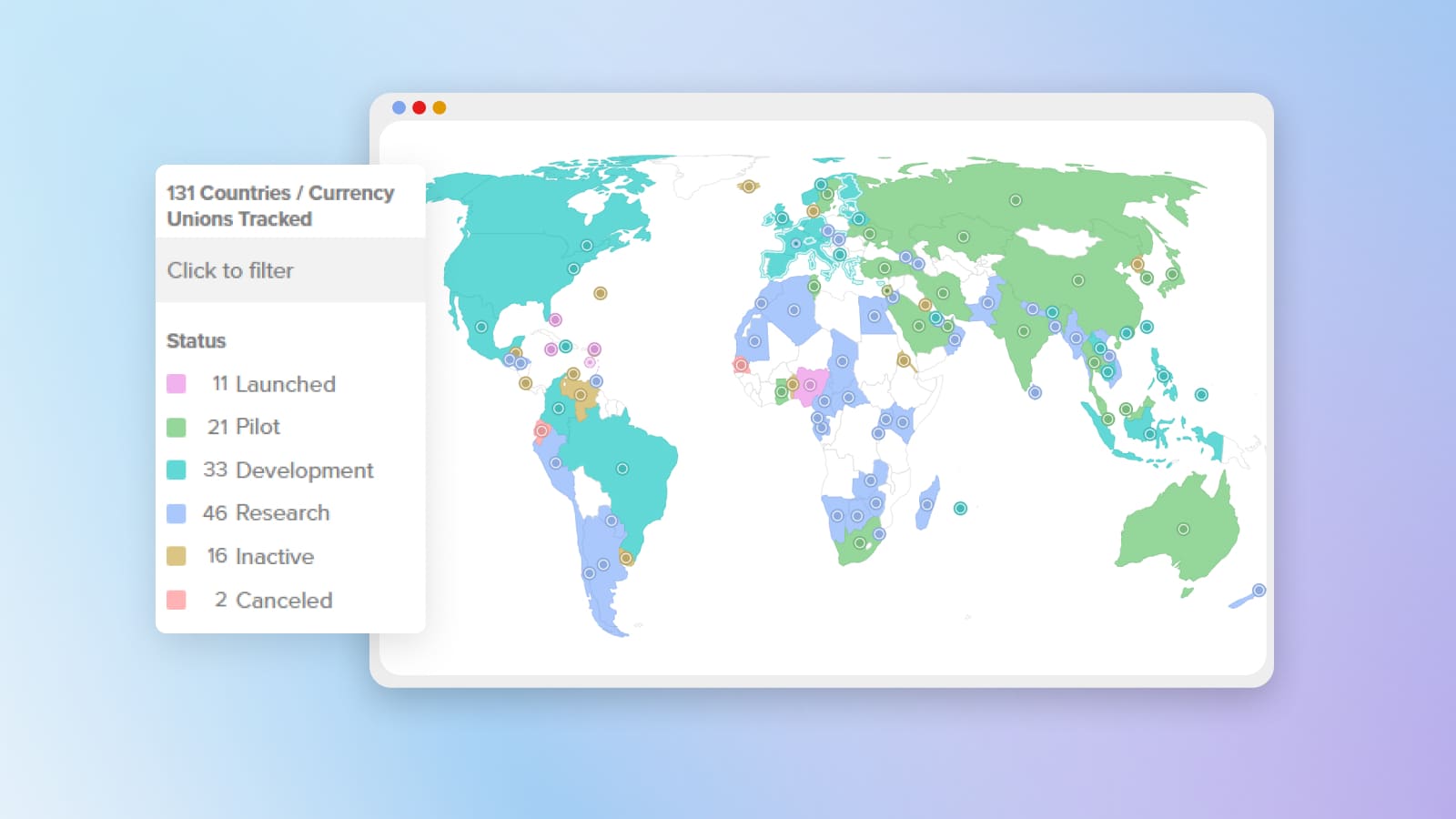

CBDC — это валюта центрального банка, цифровой аналог фиатных денег. Хотя CBDC используется в ограниченном количестве стран (полноценный запуск произошел только в 11 государствах), внедрение CBDC рассматривается или планируется по всему миру. Так, 19 из 20 стран «Большой двадцатки» находится на стадии разработки государственной цифровой валюты, а 9 из них — запустили пилотную версию валюты.

В статье расскажем о том, что представляет собой цифровая валюта CBDC, в чем ее отличие от фиата и криптовалют, как происходит выпуск и как специалисты оценивают перспективы.

CBDC: определение и основная концепция

CBDC (central bank digital currency) — это цифровые валюты центральных банков. Они привязаны к государственной фиатной валюте в соотношении 1:1. Хотя концепция цифровой валюты схожа с криптовалютами и стейблкоинами, CBDC обладает особенностями: подконтрольность государству, централизованность, стабильность. По функциональности CBDC является цифровой версией фиатных денег.

Концепция государственной цифровой валюты существовала долгое время. Одна из первых систем-прототипов была запущена в 2014 году в Эквадоре — на пике развития она насчитывала более 500 000 пользователей с депозитами на общую сумму свыше $10 млн. Система просуществовала до 2018 года.

В том же 2014 году о разработке цифрового юаня заявил Китай. Проект был запущен в 2021 году. Так появилась первая цифровая валюта, принятая в мировой экономике. Среди других успешных примеров государственных цифровых валют — Нигерия (eNaira), Багамские Острова (Sand Dollar), Ямайка (Jam-Dex). Ряд стран находятся на стадии разработки CBDC. В их числе — США, Великобритания, Франция, Швеция, Новая Зеландия и другие. В России закон о введении цифрового рубля был подписан 24 июля 2023 года.

CBDC, фиат и криптовалюта: основные отличия

Хотя CBDC, как и криптовалюты, является цифровой валютой, она имеет несколько важных отличий от криптовалют и стейблкоинов:

- Централизованность. Эмитентом цифровой валюты центрального банка является государственное учреждение.

- Подконтрольность государству. Центробанк имеет доступ к электронным кошелькам пользователей CBDC. Производство, распределение, использование цифровой валюты контролируется государственными органами или финансовыми организациями.

- Ограничения при совершении трансграничных платежей. Если криптовалюту можно перевести пользователю из любой точки мира, то государственную валюту получится использовать только внутри страны либо в соответствии с соглашением, заключенным между несколькими государствами.

- Привязка стоимости к фиату. Курс цифровых валют (криптовалюты, стейблкоины) зависит от ряда факторов. Цена CBDC более стабильна даже при сравнении со стейблкоинами, имеющими фиатное обеспечение.

В отличие от криптовалюты, которая является самостоятельным цифровым активом, CBDC — это подтип национальной валюты. Их различия заключаются в удобстве использования: денежный перевод можно совершить напрямую, без систем-посредников и соответствующей комиссии. Кроме того, использование «цифры» проще отслеживать, что важно для финансовой политики государства.

Выпуск и внедрение CBDC

Внедрение CBDC страны происходит в несколько этапов:

- Публикация консультативного доклада, проведение общественных консультаций, разработка концепции.

- Создание платформы для запуска валюты CBDC.

- Тестирование на ограниченном круге пользователей.

- Анализ результатов пилотной стадии и принятие решения о целесообразности внедрения.

- Внедрение.

Введение в оборот цифровой валюты центробанка подразумевает затраты со стороны финансового и бизнес-сектора: требуется подготовка оборудования для обработки платежей, адаптация системы расчетов, закупка аппаратного обеспечения. Кроме того, необходима разработка защиты от кибератак и новых способов мошенничества. Одна из основных проблем — низкий спрос: для того, чтобы население привыкло к новому способу расчетов, потребуется много времени.

Значимость и перспективы CBDC

Запрос на цифровизацию в современной экономике объясняется рядом причин:

- стимуляция использования национальной валюты при расчетах (актуально в странах, подверженных долларизации);

- стабилизация финансовой сферы в условиях конкуренции банков с частными технологическими и крипто-компаниями;

- усиление контроля финансовой сферы, появление новых инструментов защиты от мошенничества, нецелевого или незаконного использования средств и т. д.;

- формирование платежной инфраструктуры с низкими затратами на совершение транзакций.

На перспективы цифровых валют влияет ряд факторов: технологических, экономических, социальных, политических, этических (в частности, вопрос конфиденциальности). По мнению специалистов, полный переход на цифровые деньги в краткосрочной перспективе невозможен. Для реализации потребуется пересмотр существующей финансовой системы, работа над осведомленностью населения, ряд законодательных изменений.

Тем не менее шаги в данном направлении предпринимаются как в России, так и в других странах мира. Цифровая валюта будет сосуществовать с традиционной, постепенно занимая место в финансовой системе страны.

CBDC: новая форма традиционных валют

CBDC — это государственная цифровая валюта, которая отличается от других централизованностью, контролируемостью, отсутствием анонимности. Это современный способ укрепить финансовую систему и национальную валюту страны, а также упростить расчеты и снизить их стоимость. Тем не менее для многих пользователей отсутствие конфиденциальности — значительный минус подобных транзакций.

Хотя полный переход на «цифру» в краткосрочной перспективе невозможен, запрос на цифровизацию растет по всему миру. Разработкой собственной цифровой валюты в данный момент занимается более 130 стран. В России пилот цифрового рубля запущен в августе 2023 года — сейчас проведение операций тестируются с привлечением узкого круга клиентов 13 банков.