Если вы работаете на регулируемых рынках, включая финансовый и связанные с ним секторы, такие как страхование, юридические услуги или агентства недвижимости, вас обязывают выполнять проверки «Знай своего клиента» (KYC) в рамках соблюдения требований по борьбе с отмыванием денег.

Однако специфика процедуры, которую вы проходите, может варьироваться в зависимости от характера бизнеса и его вероятных рисков. Например, для некоторых криптовалютных сервисов, таких как CryptoCloud, KYC и вовсе не нужны.

Что такое KYC?

KYC – процедура, в рамках которой компания проводит идентификацию и верификацию личностей своих клиентов.

Финансовые организации должны заботиться о том, кого они принимают в качестве клиентуры. Процедура KYC (Know-Your-Customer/Client) начинается до установления каких-либо деловых отношений и продолжается на протяжении всех последующих операций. Процедуре KYC могут быть подвергнуты и криптовалютные платежи.

В связи с растущими рисками мошенничества с идентификацией в онлайн-мире ни один бизнес не застрахован от потерь, однако малые или средние предприятия остро ощущают последствия любых проверочных процедур, поскольку их соблюдение может обойтись компании довольно дорого.

Из чего состоит процедура KYC?

Общая KYC состоит из четырех этапов, которые универсальны для всех видов бизнеса, в том числе и для операций в криптовалюте

Идентификация клиента и проверка его истинной личности

Первый шаг KYC в рамках Customer Identification Program (CIP) — программы идентификации клиентов, включает в себя:

- сбор данных о личностях клиентов;

- проверку по заслуживающим доверия независимым источникам, чтобы убедиться, что они не являются нарушающими закон лицами и не включены в соответствующие списки;

- анализ изображения необходимых документов, удостоверяющих личность, чтобы исключить возможность кражи личных данных.

Оценка риска

Второй шаг KYC, основанной на процедуре оценки риска Customer Due Diligence (DD), требует от организации:

- оценить вероятность совершения клиентом преступлений, связанных с отмыванием денег;

- установить, какой риск представляет конкретный клиент с точки зрения возможного репутационного или любого другого ущерба компании;

- при необходимости — получить информацию о цели и предполагаемом характере деловых отношений.

Идентификация бенефициарного владельца и принятие мер по проверке данного лица

При необходимости допускается принятие разумных мер для понимания структуры собственности и контроля клиента.

Постоянный мониторинг и ведение учета

Компании необходимо расследовать активность счетов и транзакции, совершенных ее действующими клиентами. Цель такого мониторинга — гарантировать, что никакое подозрительное поведение клиентов не останется незамеченным для компании. Эта процедура включает в себя:

- оценку бизнеса клиентов и связанных с ним рисков;

- при необходимости — установку источника финансовых средств;

- обеспечение актуальности имеющихся документов, данных или информации.

Как связаны KYC и AML?

AML (Anti-Money Laundering, Противодействие отмыванию денег) — очень широкий термин, который охватывает множество различных нормативных актов, издаваемых правительствами и международными организациями. Эти правила обязывают компании предотвращать мошенничество, выявлять злоумышленников и сообщать о преступлениях, связанных с организованной преступностью, отмыванием денег и финансированием терроризма. KYC — лишь один из методов реализации данного процесса.

В группу охватываемых KYC субъектов входят:

- банки;

- кредитные союзы;

- финансовые институты;

- игровые сайты и казино;

- поставщики цифровых кошельков и криптобиржи.

Многие малые и средние компании продолжают традиционно полагаться на ручные процессы, которые могут занимать много времени, быть непоследовательными и даже основываться на устаревшей информации.

Хорошая новость заключается в том, что современные технологии больше не предназначены исключительно для крупных предприятий и могут предложить простой и доступный способ проведения онлайн-проверок KYC независимо от размера вашей организации.

Внедрение автоматизированных услуг по борьбе с отмыванием денег обеспечит соответствие требованиям современного законодательства, поможет выполнить более надежную проверку личности и даже улучшить процесс регистрации для ваших клиентов.

Автоматизированная система со стандартизированным способом сбора информации упрощает соблюдение требований проверки и обеспечивает последовательный и надежный процесс независимо от того, кто выполняет KYC. Четкие, загружаемые отчеты также способствуют пониманию результатов и дают простой способ продемонстрировать соблюдение правил контроля для внутреннего аудита или визита регулирующего органа.

Зачем KYC используется в криптоиндустрии?

Как упоминалось выше, некоторые меры KYC включают в себя:

- установление личности клиентов;

- прогнозирование в некоторой степени типов транзакций и действий, в которых, вероятно, будет участвовать клиент;

- отслеживание активности аккаунта.

Постоянный мониторинг позволяет обнаруживать действия, которые могут не соответствовать тому, что было предсказано в начале деловых отношений. Когда какая-то деятельность не соответствует «нормальной» модели, компания должна применять более строгий мониторинг и проверку данных необычных транзакций. Отслеживание существующих клиентов гарантирует, что ни одна подозрительная активность не останется незамеченной.

Преимущества такого подхода для лиц и компаний заключаются в том, что они становятся менее уязвимы для мошеннической деятельности и завоевывают доверие клиентов, инвесторов и традиционных финансовых учреждений.

При этом существенным недостатком может стать запрет на анонимные аккаунты, которые являются важной частью криптовалютной культуры.

Мы также рекомендуем вам ознакомиться со статьей «Как принимать платежи на сайте бизнесу с высоким риском».

Влияние KYC на анонимность

Основой всех криптовалютных операций была и остается децентрализация. Хранение истории транзакций блокчейна осуществляется не с помощью одной базы данных, а в многочисленных компьютерных устройствах по всей планете. Однако с внедрением требований KYC контроль над такими операциями должен быть передан централизованному органу. Это имеет как положительные, так и отрицательные стороны.

С одной стороны, процедура KYC повышает уровень доверия к участнику финансовой сделки, делает его респектабельным в глазах партнеров, в том числе традиционных финансовых организаций. Кроме того, KYC серьезно снижает вероятность возможных осложнений с законом.

С другой стороны, отсутствие анонимности повышает риски утечки персональных данных клиента. Тем более что ни одна система KYC пока еще не дает стопроцентную гарантию своей надежности. Уже неоднократно отмечались случаи, когда персональная информация, полученная в результате использования процедуры KYC, похищалась хакерами и использовалась в неблаговидных целях.

Плюсы и минусы процедуры KYC

Из информации, изложенной выше, можно сделать выводы, что KYC имеет существенные достоинства, но при этом может обернуться серьезными неудобствами и даже риском.

К позитивным сторонам процедуры относят:

- укрепление финансовой безопасности;

- рост репутации компании;

- отсутствие серьезных проблем с государственными контролирующими органами.

Трудности, связанные с KYC:

- трата времени и усилий сотрудников компании;

- дополнительные финансовые расходы;

- риск утечки пользовательских данных.

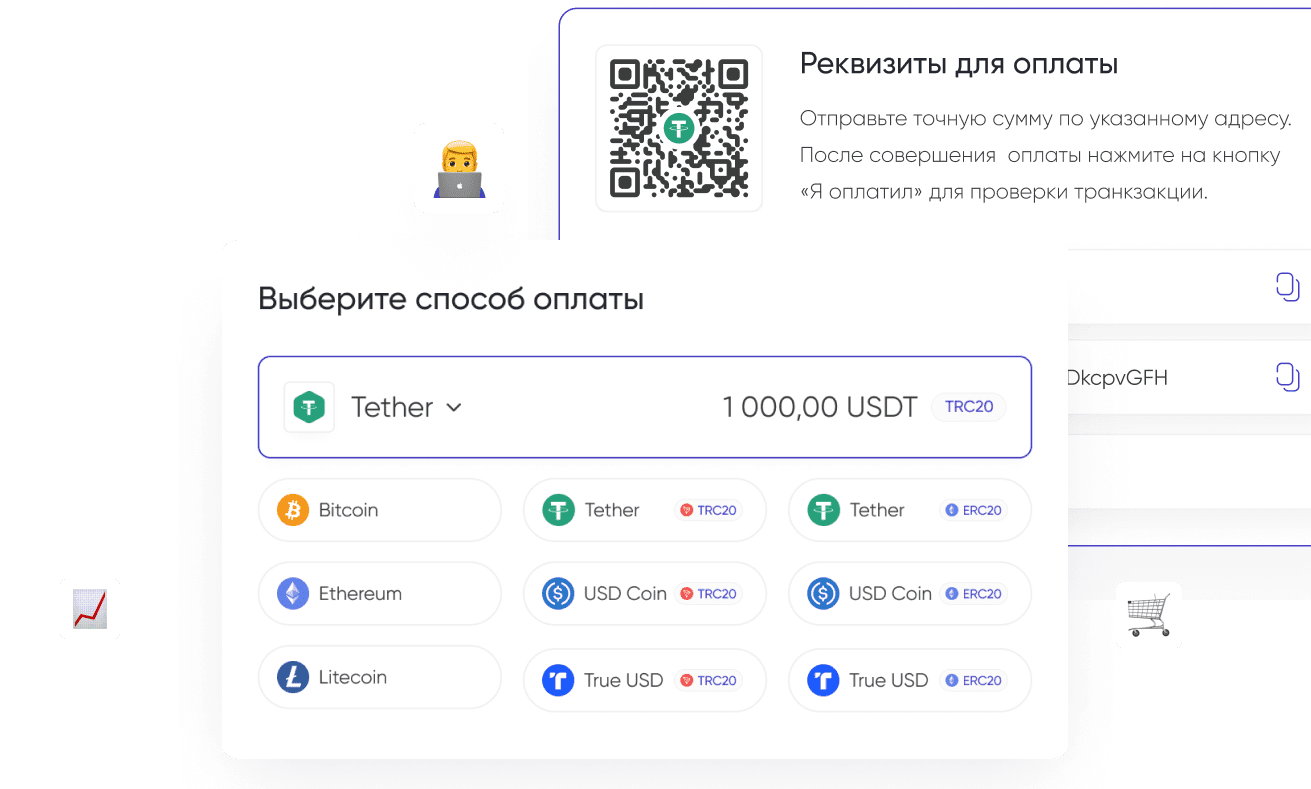

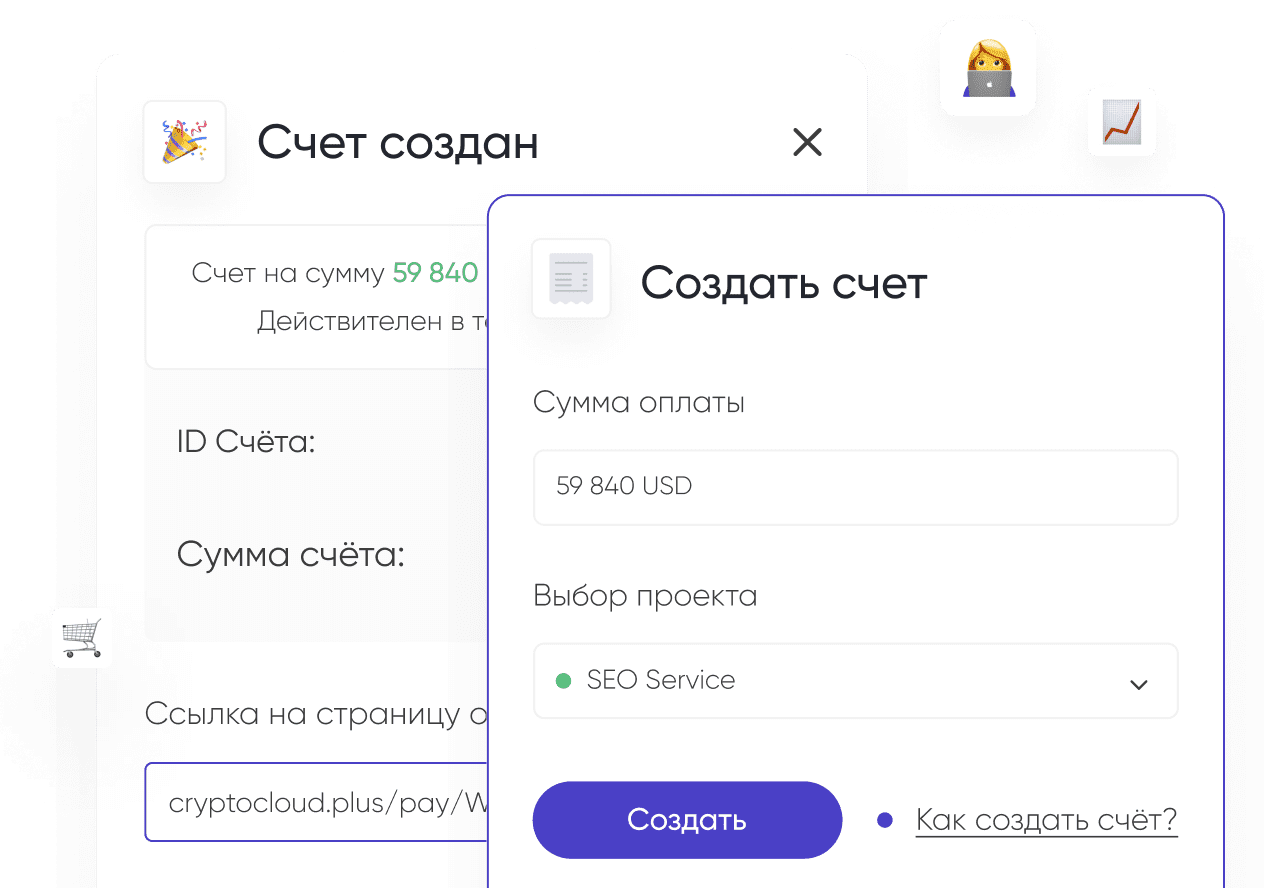

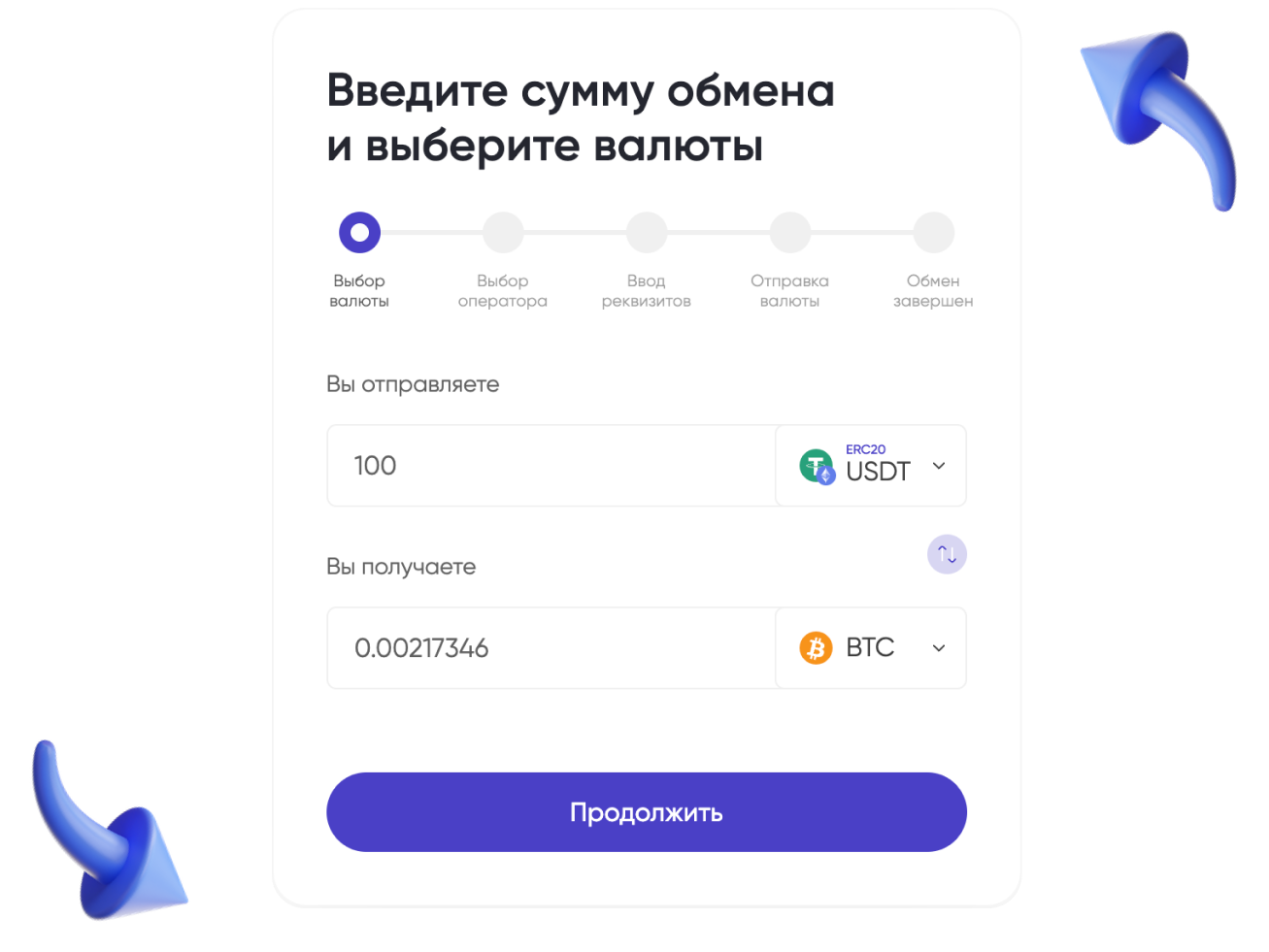

Криптопроцессинг CryptoCloud предоставляет своим клиентам возможность принимать платежи в криптовалюте. Мы не требуем прохождение процедур KYC для подключения процессинга криптоплатежей, так как являемся технической платформой для разработчиков, предоставляющей удобный интерфейс для автоматизации работы с криптовалютой. Подробнее о принципе работы криптопроцессинга вы можете прочитать в статье «Как начать принимать платежи в криптовалюте на сайте».