Выход на зарубежный рынок для бизнеса невозможен без открытия счета в иностранном банке или подключения платежного сервиса. Для этого компании важно пройти процедуру KYC и убедить финансовые организации в прозрачном ведении коммерческой деятельности.

В случае, если ваш бизнес относится к high risk, платежные провайдеры могут отказать в открытии мерчант-счета. Как этого не допустить, и какие есть альтернативы для бизнеса с высоким риском, рассказываем в статье.

Что означает компания с высоким риском

High-risk бизнес — это бизнес, который, по мнению банков и международных платежных систем, имеет наибольшую вероятность столкнуться с мошенничеством, финансовыми и репутационными потерями. Причиной высокого риска может быть специфика деятельности, расположение компании, низкое качество товаров и услуг, небольшой срок нахождения на рынке и др.

Многие платежные системы отказываются работать с high-risk проектами, так как не хотят испортить свою репутацию и быть втянутыми в мошеннические операции. Как правило, к бизнесу с высоким риском относят компании, которые занимаются фармацевтикой, путешествиями и бронированием, продажей косметики, азартными играми, vpn-сервисы и т. д.

Что такое мерчант-аккаунт, и зачем он нужен

Прием онлайн-платежей — одно из основных условий полноценной работы компании. Для этого ей необходим процессинг — технология, которая проверяет и обрабатывает поступающие денежные средства.

В процессинге принимают участие следующие стороны:

- мерчант или продавец;

- покупатель;

- эмитент — банк, выпустивший карту покупателя;

- эквайер — банк, куда поступает платеж;

- процессинговый центр, обеспечивающий связь между участниками транзакции и быструю обработку данных;

- платежная система, выступающая в роли посредника между мерчантом и эквайером.

Процессинговый центр обрабатывает информацию о транзакции: анализирует безопасность перевода, передает платежные данные эквайеру, получает от эмитента информацию о достаточном либо недостаточном количестве средств на счете покупателя. После подтверждения платежа средства замораживаются на счете клиента либо сразу поступают на мерчант-аккаунт продавца, а покупатель и продавец получают уведомление об успешной оплате.

Merchant account — это торговый счет продавца, который позволяет ему принимать электронные платежи вне зависимости от времени суток и расписания работы банков. Открытие такого счета позволяет принимать международные платежи с банковских карт и электронных кошельков.

Для создания мерчант-аккаунта предприниматель должен пройти ряд проверок. Финансовые организации изучают бизнес, корпоративный сайт, предложенные товары и услуги. Если есть вероятность риска для клиентов компании, банк в целях безопасности может отказать в открытии счета.

Как определяется степень риска

Существует ряд общих признаков high-risk бизнеса, из-за которых предприниматель может получить отказ в открытии мерчант-аккаунта. К таким признакам относятся:

- большой процент возврата средств по инициативе покупателей;

- продажа запрещенных либо некачественных товаров и услуг;

- отсутствие истории транзакций и сложившейся репутации у компании;

- расположение компании в офшорной зоне, юрисдикции с высоким риском мошенничества или финансовых потерь, а также в стране, регулярно подпадающей под действие санкций;

- отсутствие кредитной истории либо плохая кредитная история (как у самой компании, так и у ее владельца);

- сезонность деятельности, указывающая на нестабильность дохода;

- оперирование подозрительно крупными суммами: продажи от $20 000 ежемесячно, размер каждой транзакции не менее $500;

- использование сразу нескольких валют;

- работа в формате подписки, получение периодических платежей.

Помимо общих факторов, на которые ориентируется большинство платежных систем, бизнес может быть признан высокорисковым на основе критериев, используемых конкретной системой.

Получение мерчант-аккаунта для бизнеса с высоким риском

Чтобы выбрать подходящий для компании high-risk эквайринг и открыть торговый счет, мы рекомендуем выполнить следующие шаги:

- Сравните доступные платежные системы и выберите оптимальный вариант.

- Убедитесь, что сайт вашей компании выглядит надежно, работает стабильно и соответствует всем требованиям безопасности. Разместите политику конфиденциальности, правила использования, условия оплаты и возвратов.

- Проверьте популярные площадки на наличие негативных отзывов о вашей компании. Если таковые имеются, примите меры по «чистке» негативного фидбэка.

- Свяжитесь со специалистом платежного провайдера, чтобы узнать подробные условия сотрудничества.

- Подготовьте необходимые документы. Помимо информации о компании предоставьте сведения, которые подтверждают финансовую стабильность вашего бизнеса.

- Дождитесь результатов проверки вашей компании. Если все в порядке, счет будет открыт.

Какие документы нужны для открытия счета

При подключении хай-риск эквайринга особенно важно предоставить провайдеру корректные документы. Список документов может различаться, но общий перечень выглядит следующим образом:

- заявка на открытие аккаунта;

- нотариально заверенные копии ID владельца и директоров;

- квитанции об оплате коммунальных услуг или другие документы, подтверждающие место вашего фактического проживания;

- учредительные документы на бизнес;

- подтверждение того, что ваша компания владеет доменом;

- описание деятельности компании;

- история транзакций;

- копии договоров с производителями и поставщиками.

Криптопроцессинг для high-risk бизнеса

В некоторых случаях получение мерчант-аккаунта оказывается невозможным для бизнеса с высоким риском. Если финансовые организации отказывают в сотрудничестве, решением может стать подключение крипто эквайринга и прием платежей в криптовалюте.

10 аргументов в пользу приема оплаты биткоинами на сайте мы приводили ранее в статье.

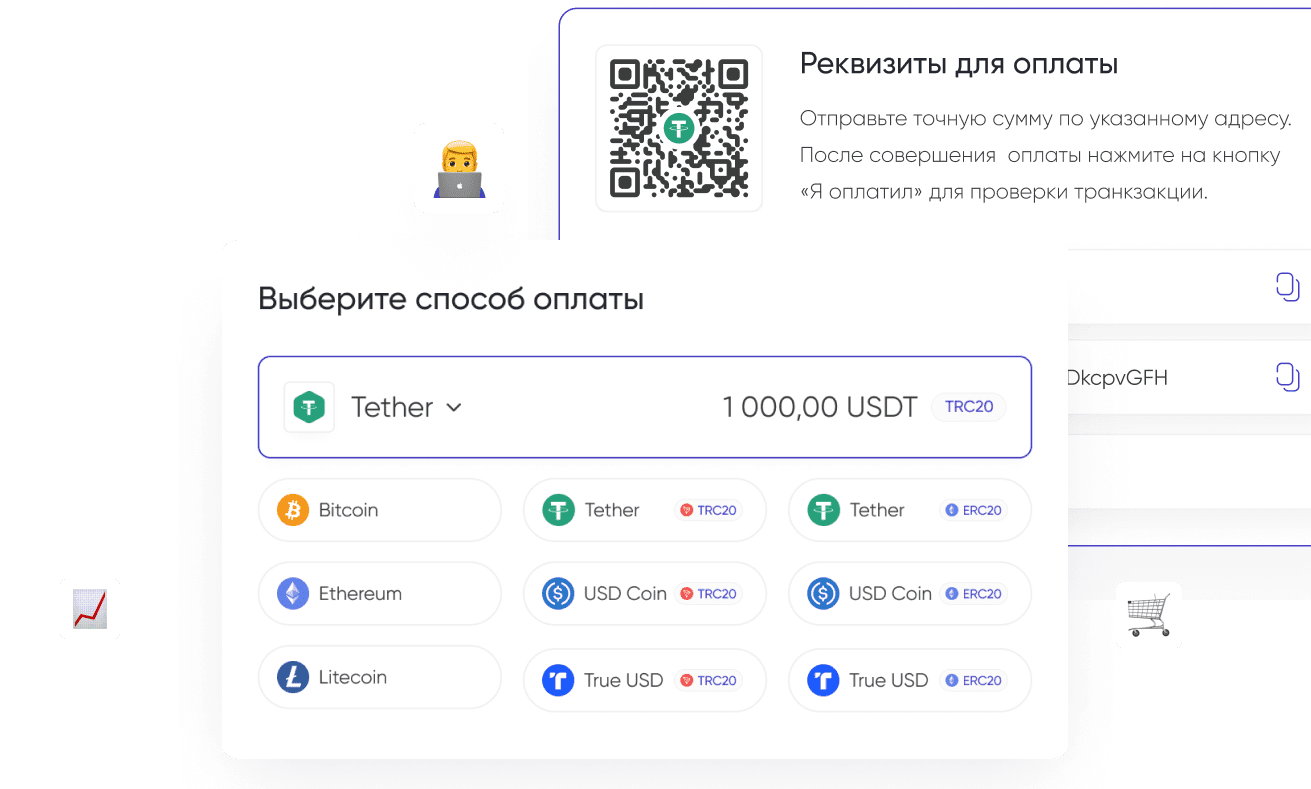

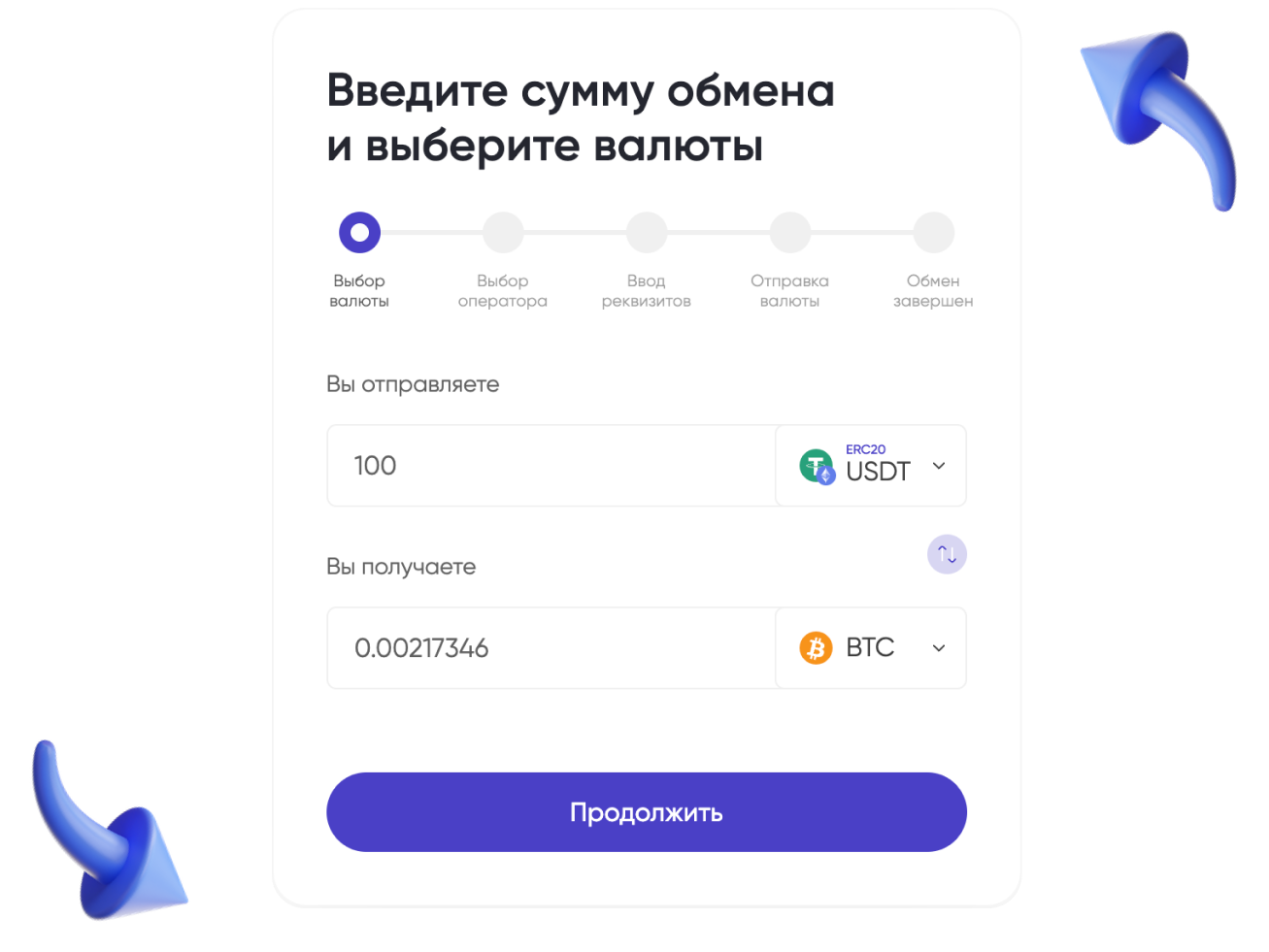

Процессинг криптовалют — это система, автоматически обрабатывающая криптоплатежи на сайте вашей компании. Подключение криптоэквайринга имеет ряд преимуществ:

- увеличение конверсии платежной страницы;

- прием международных платежей без ограничений;

- автоматизация выдачи данных для оплаты, проверки и приема транзакций.

Прием блокчейн-платежей удобен для бизнеса с высоким риском тем, что счет не может быть заблокирован по требованию банка или провайдера. Подключение криптопроцессинга не требует регистрации юридического лица — оплата поступает на счет владельца компании.

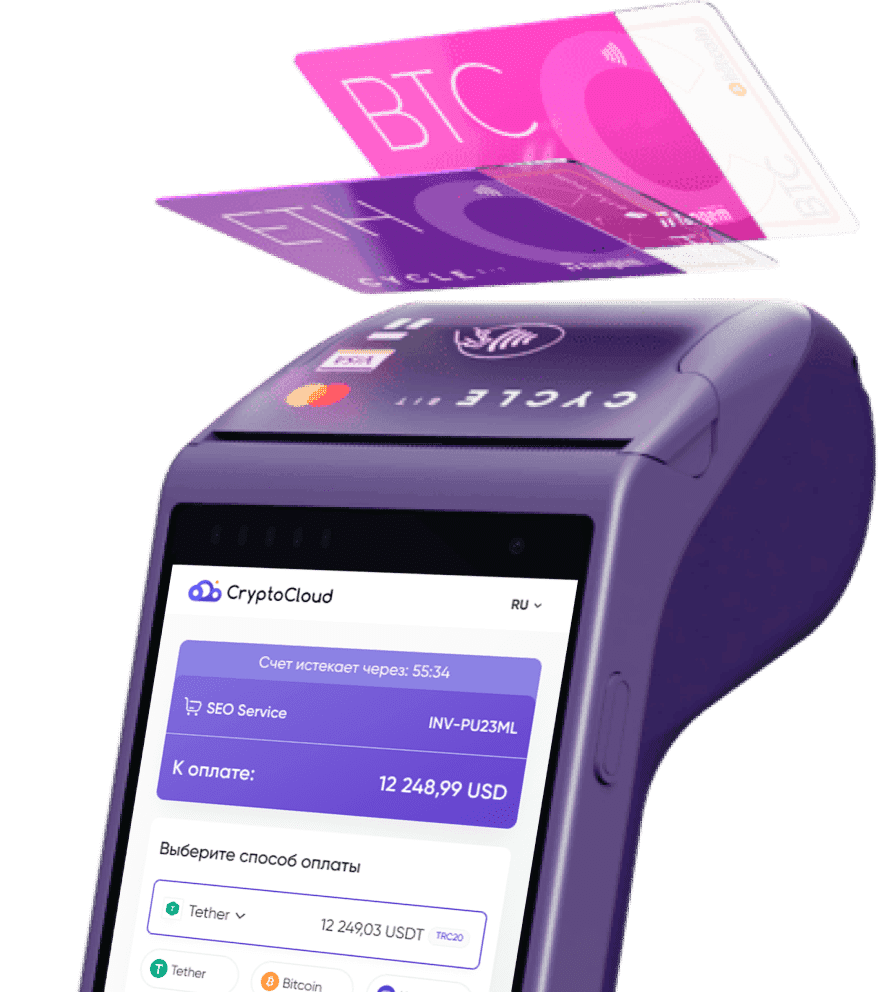

Криптоэквайринг CryptoCloud для бизнеса с высоким риском

Бизнес может быть признан высокорисковым по ряду причин — от расположения компании до специфики ее деятельности. В некоторых случаях у вас получится открыть мерчант счет, предоставив ряд документов, но иногда этого недостаточно.

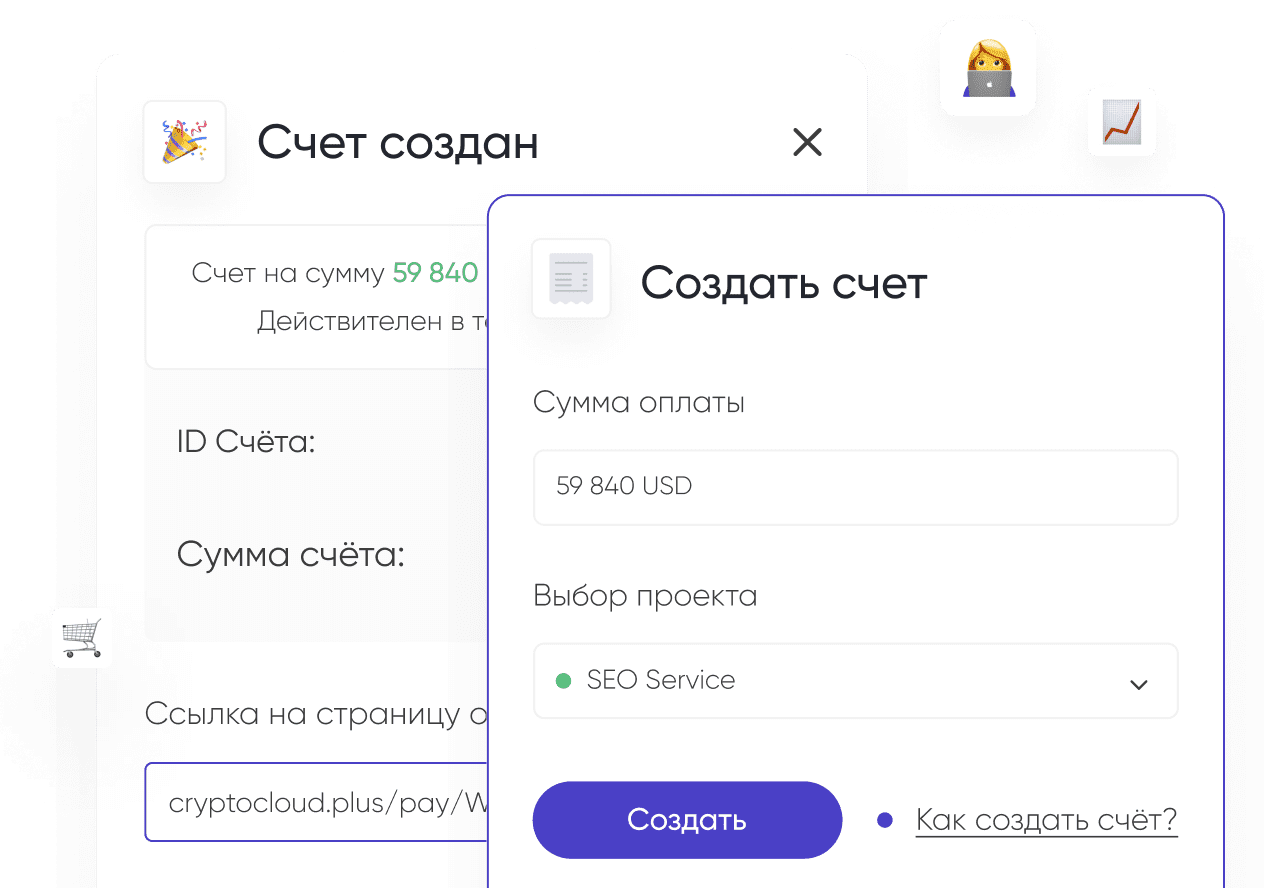

Если стандартные платежные системы отказывают в сотрудничестве, вы можете подключить криптопроцессинг CryptoCloud. Сервис предлагает бесплатные регистрацию в личном кабинете и интеграцию с вашим сайтом. CryptoCloud обрабатывает платежи в самых популярных криптовалютах и взимает комиссию за каждую операцию в размере от 0,4%.

С полным обзором сервиса CryptoCloud можно ознакомиться в статье. Больше информации о подключении криптопроцессинга вы найдете в нашей базе знаний.